相続人になったんだけど遺産を相続する場合、相続税はどのくらいかかるの?

「遺産を相続する=相続税がかかる」ではありません。

相続税がかからないケースも存在します。

今日は、相続税がかかる方とかからない方、それから相続税の計算体系について解説いたします。

目次(各項目に飛べます)

分岐点は3,600万円

「基礎控除」という、税金がかからないボーダーライン(非課税枠)があります。

所得税の確定申告をされたことのある方でしたら、48万円の基礎控除があることはご存知の方も多いでしょう。

相続税にも基礎控除があり、誰でも適用することができます。

3,000万円+600万円×法定相続人の数

法定相続人の数が1人であれば3,600万円、2人であれば4,200万円と計算できます。

相続する財産がこの金額以下であれば相続税はかからず、相続税の申告義務もありません。

相続税の課税割合

国税庁が公表している「令和3年分 相続税の申告事績の概要」によると、令和3年分の被相続人(死亡者)の数は1,439,856人、そのうち相続税申告書の提出該当者が134,275人で課税割合は9.3%です。

つまり

約10人に1人の割合で相続税の申告義務が発生している

ことになります。

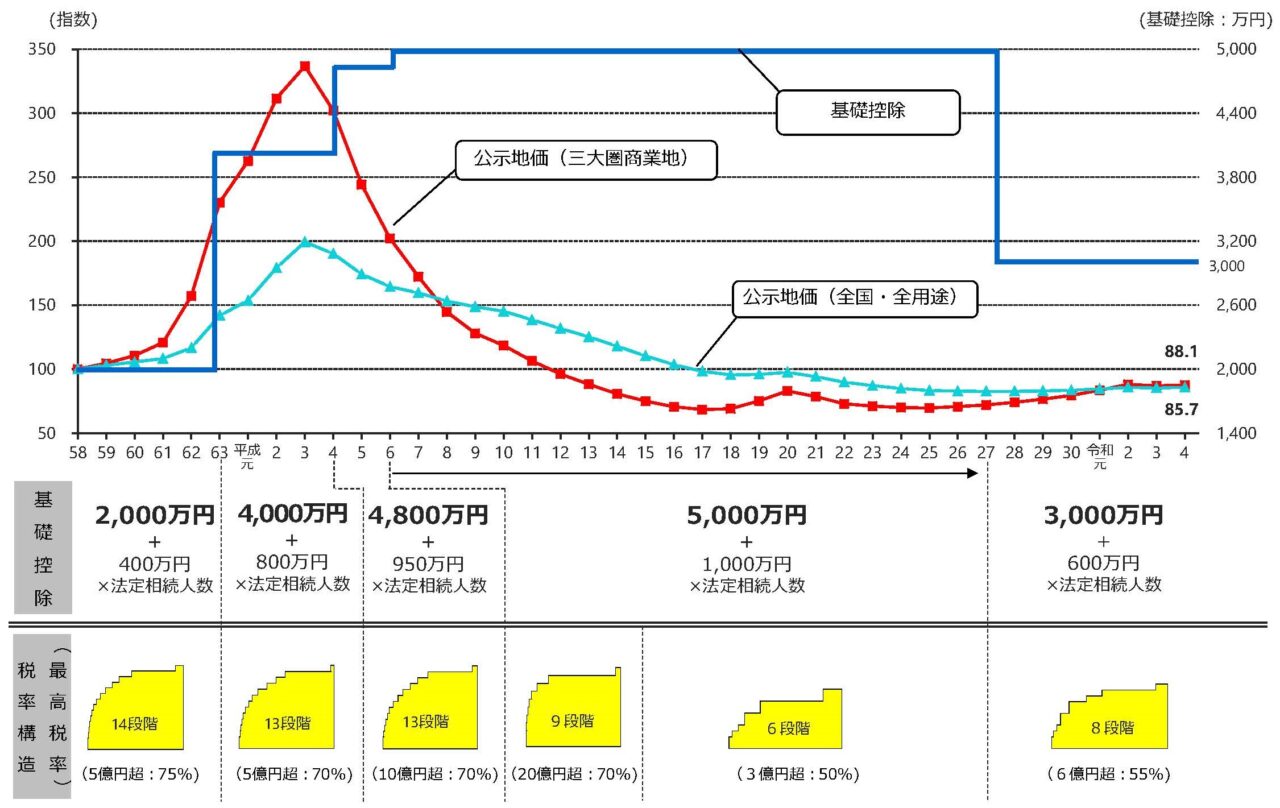

地価公示価格指数の推移と相続税の改正

出典:相続税の改正に関する資料 : 財務省 (mof.go.jp)

2015(平成27)年までは、この基礎控除額は「5,000万円+1,000万円×法定相続人の数」で、現行よりも枠が大きかったため課税割合は4%程度でした。

用語のおさらい

以下の用語を押さえれば、この記事はご理解いただけます。

【被相続人】

財産を引き継がれる側の人(亡くなった人)

【相続人】

実際に財産を相続する人(相続放棄した人は含まない)

【法定相続人】

相続する権利を持つ人(相続放棄した人も含む)

法定相続人になれる人

基礎控除額を求める際には法定相続人のカウントに留意です。

「法定相続人の数」と「民法上の相続人の数」は一致しないケースがあります。

順番に見ていきましょう。

被相続人に法律上の配偶者がいる場合、配偶者は常に法定相続人となります。

その他の方については、下記の相続順位のうち、最も順位の高いグループのみが法定相続人になります。

例えば、被相続人に配偶者と子ども2人・父母がいた場合、第1順位である子どもがいるため、法定相続人は配偶者と子ども2人ということになります。

| 相続 順位 | 被相続人から見た関係 (代襲相続人) |

|---|---|

| 第1順位 | 子 (孫) |

| 第2順位 | 父母 (祖父母) |

| 第3順位 | 兄弟・姉妹 (甥・姪) |

■ 養子がいる場合

養子が法定相続人としてカウントされるのには人数制限があります。

実子がいる場合は、養子が複数いても1人まで。実子がいない場合は2人まで可能です。

■相続放棄をした方がいる場合

基礎控除の計算では、たとえ相続放棄した方がいても法定相続人としてカウントします。

■内縁関係の配偶者がいる場合

法律上の婚姻関係がない人は法定相続人になれませんので、基礎控除の計算上もカウントされません。

相続税の税率

相続税の速算表は以下のとおりです。

相続税の税率は一律ではなく、超過累進税率が採用されています。

この速算表で計算した法定相続人ごとの税額を合計したものが、相続税の総額になります。

| 法定相続分に応ずる 取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ― |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

実際に相続税を計算してみます

【例】

・相続財産は1億1,000万円

・債務・葬式費用は合計で1,000万円

・相続人は3人(配偶者と子ども2人)

・配偶者が9,000万円(債務・葬式費用を負担)、子ども1,000万円ずつ相続する

【課税価格の合計】

相続財産1億1,000万円 - 債務・葬式費用1,000万円 = 1億円

【基礎控除額】

3,000万円+(600万円×3人)= 4,800万円

【課税遺産総額】

課税価格1億円 - 基礎控除4,800万円 = 5,200万円

ここまで出たなら簡単!

税率は1億円以下だから30%で、そこから700万円引いて…

実はそうではないんです。

下記の表でご説明していきます。

相続財産1億1,000万円 - 債務・葬式費用1,000万円 = 1億円

3,000万円 +(600万円×3人)= 4,800万円

① - ② = 5,200万円

【配偶者】

5,200万円 × 1/2 = 2,600万円

【子ども】

5,200万円 × 1/2 × 1/2 =1,300万円

【配偶者】

2,600万円 × 15% - 50万円 = 340万円

【子ども】

1,300万円 × 15% - 50万円 = 145万円

⑤の合計:340万円 + 145万円 + 145万円 = 630万円

【配偶者】

630万円 × (取得財産9,000万円 – 債務・葬式費用1,000万円)/ 課税価格1億円 = 504万円

【子ども】

630万円 × 取得財産1,000万円 / 課税価格1億円 = 63万円

【配偶者】

配偶者控除を適用して納税額なし。

【子ども】

税額控除がない場合、⑦で求めた63万円。

なるほど、理解できました!

まとめ

基礎控除(非課税枠)は「3,000万円+600万円×法定相続人の数」です。

約10人に1人の割合で相続税申告が必要になります。

法定相続人と相続人は一致しないケースがあります。

今回は、相続税の基礎控除と相続税の計算体系について解説いたしました。

相続税は金額も大きい故に、対策を行っていないと納税額も多額になります。

また、実際に申告をしようと思っても「相続財産の評価」や「各種特例」、「生前贈与加算」などの、難しい判断を伴う大きな壁があります。

その場合でも、相続を強みとする税理士に相談されると安心です。

相続の発生は突然起こります。申告期限も10ヶ月と長いようで短いです。

弊事務所では1人1人のお客様に真摯に寄り添い、満足度の高い相続税申告やコンサルティングをお約束いたします。

まずは、お問い合わせページからご連絡をお待ちしております。

福岡県那珂川市・春日市の公認会計士・税理士 河鍋 優寛でした。

この記事の執筆者

公認会計士・税理士

大学4年次に公認会計士試験合格後、大手監査法人と税理士法人を経て、河鍋公認会計士・税理士事務所を開業。

資産税(相続税・贈与税・譲渡所得)の実務経験もあることから、会計顧問から資産税までご相談いただけます。

専門分野は会計、税務顧問・IPO支援&相続・事業承継です。