今回のコラムは「税制改正による基礎控除の特例」についてです。

かねてより就業調整の原因のひとつとして挙げられていた「年収の壁」見直しについて、最終的には「年収160万円の壁」が設けられることとなりました。

ただし、今回の改正によって、所得状況によって基礎控除額が細分化され、所得税計算の複雑さにますます拍車がかかっています。

目次(各項目に飛べます)

給与所得控除の最低保障額は10万円引上げへ

給与所得の計算上、給与収入から控除される「給与所得控除」については、最低保障額が改正前の55万円(年収162.5万円以下の場合)から10万円を増額し、令和7年分からは65万円(年収190万円以下の場合)となります。

また、令和8年分以降の個人住民税についても同様の改正内容が適用されます。

なお、給与所得控除の最低保障額が増額されることで、配偶者控除や扶養控除に関する合計所得金額の要件もそれぞれ引き上げられます。

基礎控除額は所得に応じて一定額を加算

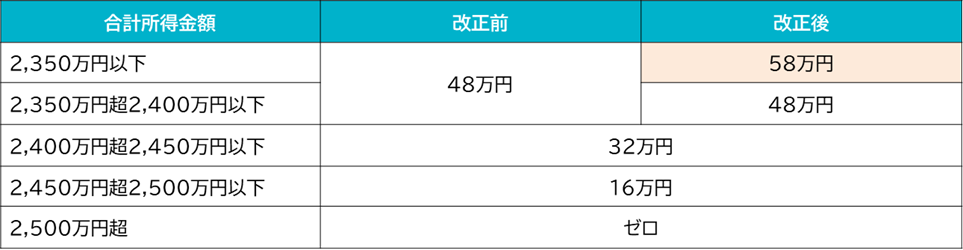

2025年度税制改正大綱では、基礎控除額について、以下の改正内容が示されました。

■基礎控除の改正

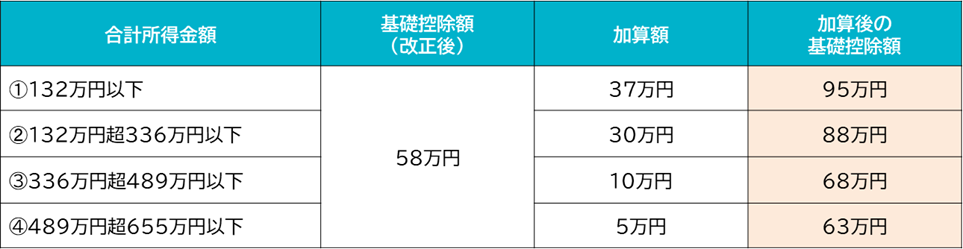

その後、2025年予算案によって、合計所得金額が655万円以下の場合には、「基礎控除の特例」として、改正後の基礎控除額58万円に対し、さらに下記の控除額が加算されます。

■基礎控除の特例

なお、①については恒久的な措置ですが、②~④については、令和7~8年の2年間限定の措置となります。

また、個人住民税については、所得税のような基礎控除額の改正は行われません。

まとめ

長らく関心を集めていた「年収の壁」問題ですが、最終的には複雑な所得制限に基づいた「基礎控除の特例」が設けられることとなりました。

令和7年分の所得税から適用されるため、年末調整業務においては、正確な年収や所得の把握が必要不可欠となるでしょう。

弊事務所では1人1人のお客様に真摯に寄り添い、満足度の高い相続税申告やコンサルティングを実施しております。

相続税申告の見積りや初回相談は無料で行っております。

まずは、お問い合わせページからご連絡をお待ちしております。

福岡県春日市・那珂川市の税理士・公認会計士 河鍋 優寛でした。

この記事の執筆者

公認会計士・税理士

大学4年次に公認会計士試験合格後、大手監査法人と税理士法人を経て、河鍋公認会計士・税理士事務所を開業。

資産税(相続税・贈与税・譲渡所得)の実務経験もあることから、会計顧問から資産税までご相談いただけます。

専門分野は会計、税務顧問・IPO支援&相続・事業承継です。